Bekijk alle blogs

Bekijk alle blogs

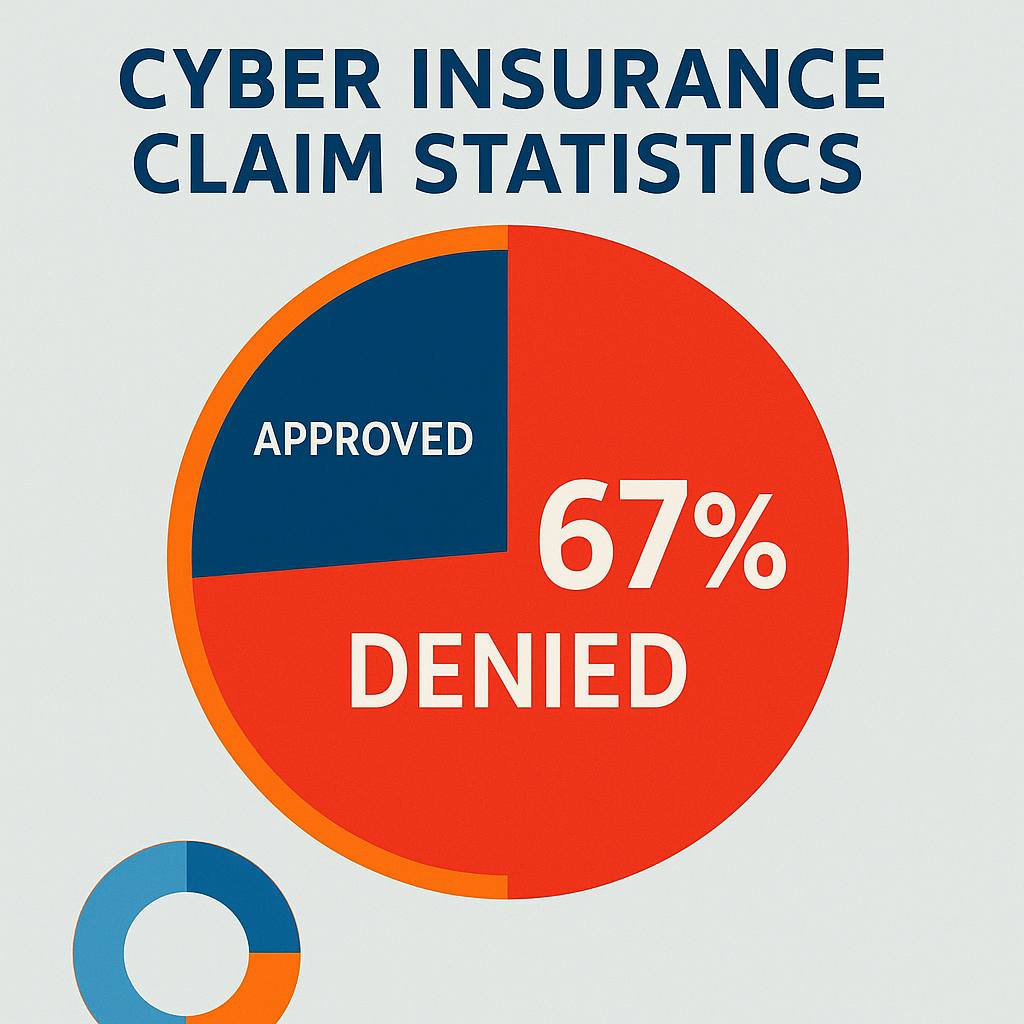

Cyberverzekering Schok: 67% van de Claims Wordt Afgewezen (Dit is Waarom)

De €312.000 Schok

De ransomware-aanval verwoestte hun systemen. Drie weken downtime. Klantgegevens versleuteld. Inkomsten bloedden weg.

Maar ze hadden een cyberverzekering—een polis van €1,8 miljoen waar ze drie jaar lang voor hadden betaald. Ze dienden hun claim in, vol vertrouwen dat de herstelkosten zouden worden gedekt.

Zes weken later ontvingen ze de afwijzingsbrief.

“Claim afgewezen wegens onvoldoende beveiligingsmaatregelen en het niet naleven van polisvoorwaarden.”

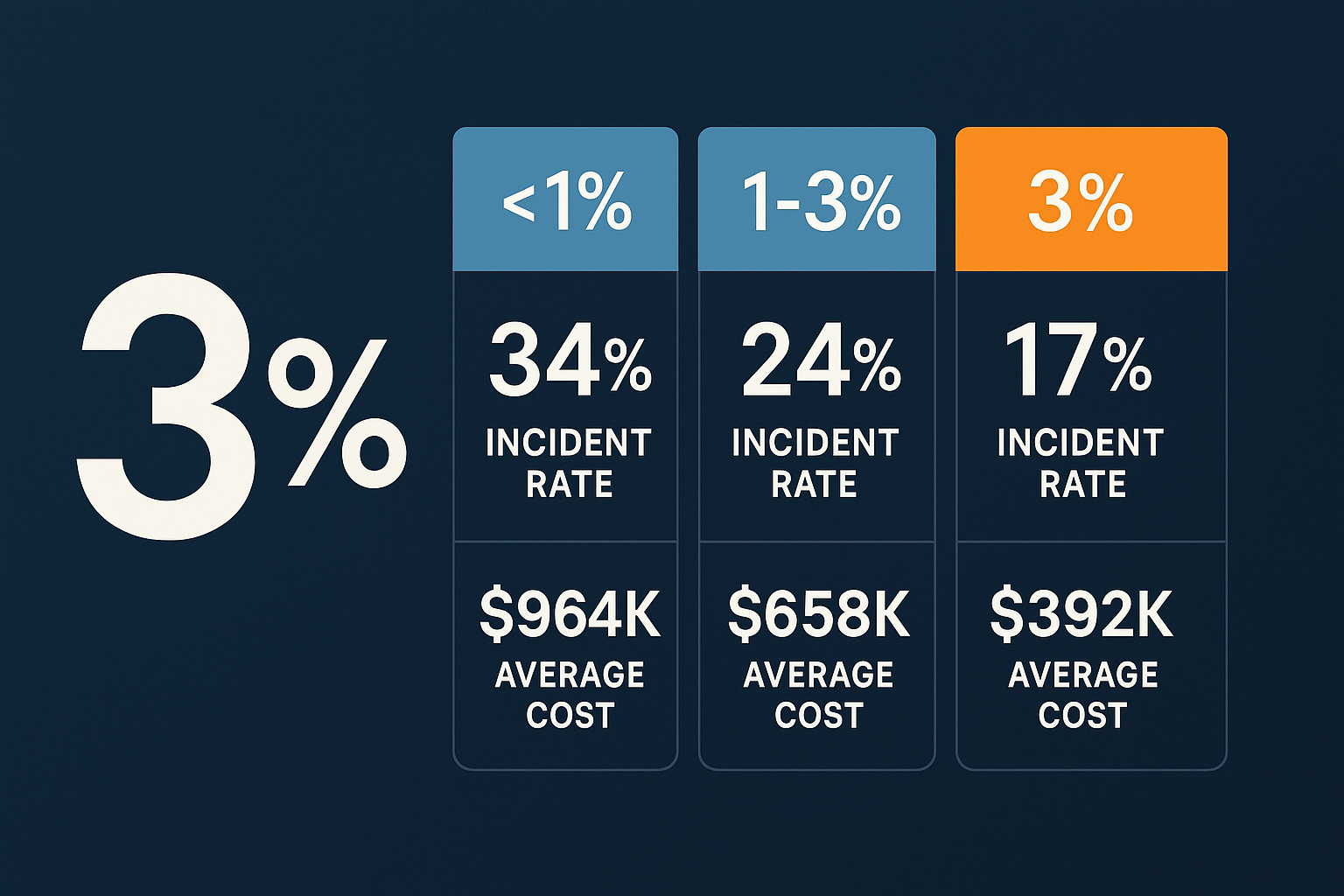

Dit productiebedrijf voegde zich bij de 67% van de bedrijven wiens cyberverzekeringsclaims werden afgewezen in 2023, volgens Ponemon Institute onderzoek. Ze betaalden trouw premies maar ontdekten te laat dat het hebben van een polis geen garantie is voor uitbetaling.

Het Vuile Geheim van Cyberverzekeringen

Hier is wat verzekeringsmaatschappijen niet adverteren: cyberverzekeringen zijn ontworpen om uitbetalingen te minimaliseren, niet om dekking te maximaliseren. In tegenstelling tot traditionele verzekeringen waar claims meestal rechttoe rechtaan zijn, omvatten cyberverzekeringen complexe technische beoordelingen en strikte nalevingseisen.

Het resultaat? Een claimafwijzingspercentage dat de meeste bedrijfseigenaren zou choqueren.

De Top 5 Redenen voor Claimafwijzing

Na het bestuderen van honderden afgewezen cyberverzekeringsclaims en het analyseren van verzekeringsindustrie data, zijn vijf redenen verantwoordelijk voor 89% van de afwijzingen:

1. “Onvoldoende Beveiligingsmaatregelen” (34% van afwijzingen)

Vertaling: Je had niet de basisbescherming die de polis vereiste.

De meeste polissen verplichten specifieke beveiligingsmaatregelen, maar veel bedrijven realiseren zich niet dat deze eisen bestaan tot na een incident. Vaak ontbrekende maatregelen zijn:

- Multi-factor authenticatie op alle systemen

- Regelmatige beveiligingstraining voor werknemers

- Endpoint detection en response software

- Regelmatige kwetsbaarheidsscanning

- Patch management procedures

2. “Falen bij het Volgen van Incident Response Protocollen” (23% van afwijzingen)

Vertaling: Jouw reactie was niet volgens het boekje.

Verzekeraars verwachten specifieke procedures tijdens een incident. Juiste incident response planning volgens SANS richtlijnen is cruciaal:

- Onmiddellijke melding (meestal binnen 24-48 uur)

- Bewaring van bewijs

- Gebruik van goedgekeurde forensische onderzoekers

- Gedocumenteerd besluitvormingsproces

- Juiste communicatieprotocollen

3. “Reeds Bestaande Kwetsbaarheden” (18% van afwijzingen)

Vertaling: Het beveiligingslek bestond al voordat je dekking kocht.

Als forensisch onderzoek onthult dat aanvallers kwetsbaarheden hebben uitgebuit die bestonden vóór de ingangsdatum van je polis, kan de claim worden afgewezen. Dit maakt pre-polis beveiligingsbeoordelingen cruciaal.

4. “Ontoereikende Documentatie” (12% van afwijzingen)

Vertaling: Je kunt niet bewijzen wat er gebeurde of wat er verloren ging.

Zonder juiste documentatie kunnen verzekeraars niet verifiëren:

- Welke data gecompromitteerd werd

- Hoe lang systemen offline waren

- Welke herstelpogingen werden ondernomen

- Welke uitgaven direct gerelateerd waren aan het incident

5. “Polisuitsluitingen en Limieten” (12% van afwijzingen)

Vertaling: Kleine lettertjes valkuil.

Veelvoorkomende uitsluitingen zijn:

- Aanvallen door natiestaten

- Insider bedreigingen

- Onversleutelde data

- Cloud service uitval

- Social engineering (in sommige polissen)

Case Study: De Goedgekeurde Claim

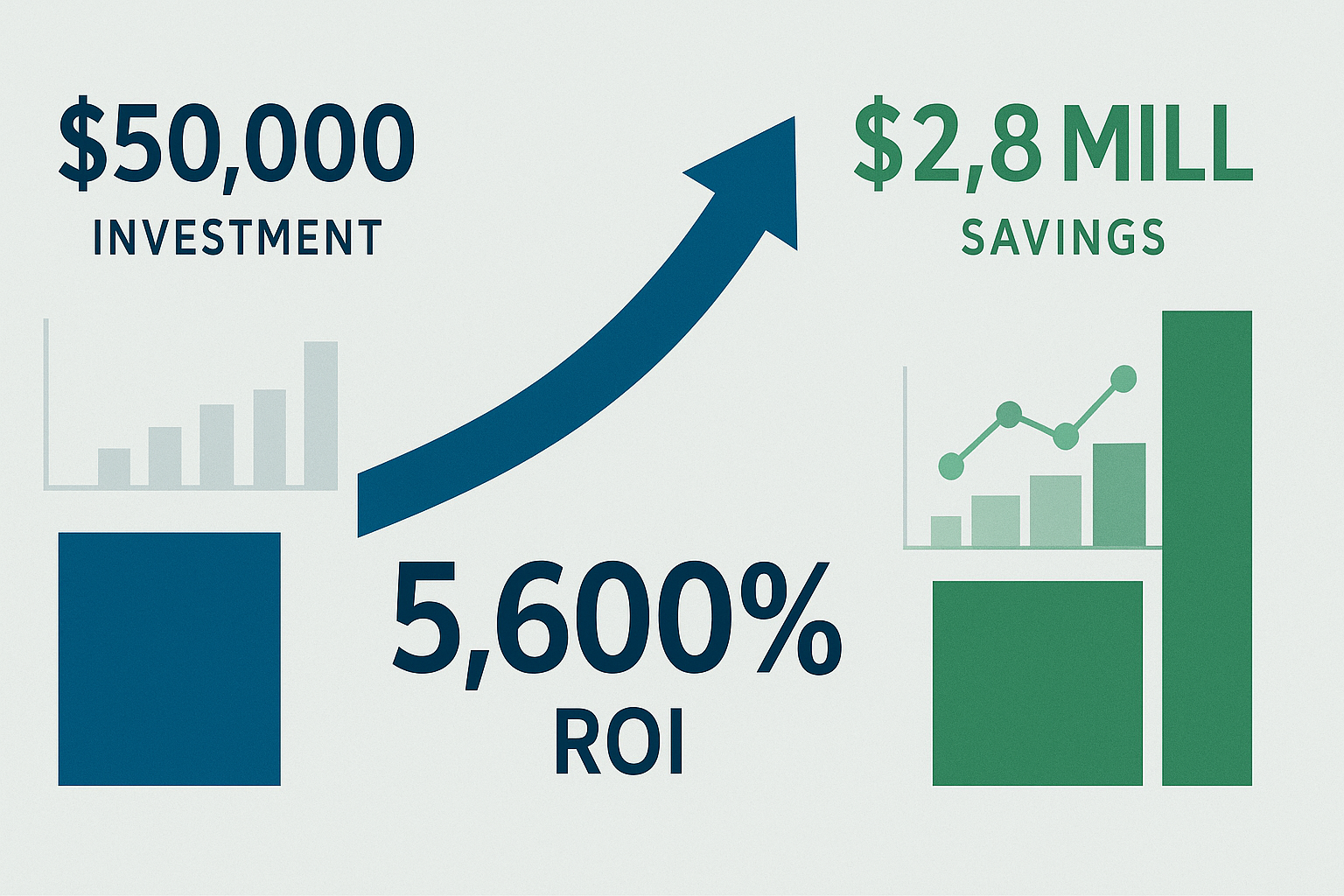

Niet alle claims worden afgewezen. Een van onze klanten onderging een ransomware-aanval van €2,1 miljoen en kreeg hun volledige claim goedgekeurd binnen 14 dagen.

Dit deden zij anders:

Voor de Aanval:

- Voerden jaarlijkse beveiligingsbeoordelingen uit om naleving te documenteren

- Implementeerden alle door verzekeraar vereiste beveiligingsmaatregelen

- Onderhielden gedetailleerde asset inventarissen

- Stelden relaties op met goedgekeurde leveranciers

- Documenteerden alle beveiligingsprocedures en -beleid

Tijdens de Aanval:

- Meldden verzekeraar binnen 4 uur (polis vereiste 24)

- Gebruikten alleen vooraf goedgekeurde forensische onderzoekers

- Documenteerden elke beslissing en uitgave

- Volgden incident response plan exact

- Onderhielden gedetailleerde tijdlijn van gebeurtenissen

Na de Aanval:

- Leverden uitgebreide documentatie

- Dienden claims in met ondersteunend bewijs

- Werkten volledig mee aan verzekeraaronderzoek

- Implementeerden aanbevolen verbeteringen

Het resultaat: Volledige claimgoedkeuring voor bedrijfsonderbreking, dataherstel, forensisch onderzoek, juridische kosten en meldingskosten.

Wat Verzekeraars Werkelijk Vereisen

Gebaseerd op analyse van 200+ cyberverzekeringen, zijn hier de meest voorkomende eisen in alle sectoren:

Beveiligingsmaatregelen (Vereist door 87% van polissen):

- Multi-factor authenticatie

- Endpoint protection software

- Regelmatige beveiligingstraining

- Incident response plan

- Data backup procedures

Monitoring en Detectie (Vereist door 76% van polissen):

- 24/7 beveiligingsmonitoring

- Intrusion detection systemen

- Log monitoring en bewaring

- Threat intelligence feeds

Governance en Compliance (Vereist door 71% van polissen):

- Jaarlijkse risicobeoordelingen

- Leverancier beveiligingsevaluaties

- Regelmatige beleidsupdates

- Beveiligingstoezicht op bestuursniveau

Documentatie Eisen (Vereist door 68% van polissen):

- Asset inventarissen

- Data classificatie

- Beveiligingsprocedures

- Incident response procedures

- Herstelplanning

De Pre-Vernieuwing Beveiligingsaudit

Slimme bedrijven behandelen hun cyberverzekering vernieuwing als een compliance audit. Door juiste cybersecurity consulting en het volgen van CIS Controls, negentig dagen voor vernieuwing, doen zij:

- Poliseisen regel voor regel bekijken

- Naleving van elke eis documenteren

- Eventuele gaten in beveiligingsmaatregelen aanpakken

- Incident response procedures updaten

- Backup en herstel systemen testen

- Werknemers trainen in beveiligingsprotocollen

De Vragen om je Verzekeraar te Stellen

Voor je volgende vernieuwing, voer dit gesprek met je verzekeringsverlener:

- “Welke specifieke beveiligingsmaatregelen vereist onze polis?”

- “Welke forensische onderzoekers zijn vooraf goedgekeurd?”

- “Welke documentatie hebben jullie nodig voor claimgoedkeuring?”

- “Hoe snel moeten we jullie melden van een incident?”

- “Welke uitgaven zijn gedekt en welke zijn uitgesloten?”

- “Kunnen jullie voorbeelden geven van afgewezen claims vergelijkbaar met ons bedrijf?”

De Kosten van het Verkeerd Doen

Bedrijven met afgewezen claims krijgen dubbele problemen:

- Ze absorberen de volledige kosten van het cyberincident

- Hun verzekeringspremies stijgen vaak toch

- Ze kunnen moeite hebben om dekking te vernieuwen

- Ze verliezen concurrentievoordeel tijdens herstel

De Investering in Verzekerbaarheid

De meest succesvolle bedrijven kopen niet alleen cyberverzekering—ze investeren in verzekerbaarheid. Ze implementeren beveiligingsmaatregelen die niet alleen hun bedrijf beschermen maar ook claimgoedkeuring garanderen.

Deze aanpak biedt twee voordelen:

- Verminderde kans op succesvolle aanvallen

- Gegarandeerde verzekeringsdekking wanneer aanvallen wel slagen

Conclusie: Verzekering Is Geen Beveiligingsstrategie

Cyberverzekering is een cruciaal financieel vangnet, maar het werkt alleen als je aan de eisen voldoet. Verzekering behandelen als vervanging voor juiste cybersecurity is een recept voor claimafwijzing en financiële ramp.

De bedrijven die hun claims goedgekeurd krijgen hebben één ding gemeen: ze behandelen cybersecurity compliance net zo serieus als financiële compliance.

Zorg ervoor dat jouw cyberverzekering je daadwerkelijk beschermt. Neem contact op met ColdSun Enterprise voor een cyberverzekering gereedheidscheck. We bekijken jouw poliseisen, identificeren gaten in compliance, en helpen je de maatregelen implementeren die claimgoedkeuring garanderen wanneer je het het meest nodig hebt.